Nuevas medidas para erradicar las malas prácticas en la evasión de impuestos

La principal fuente de financiamiento del Gobierno Federal es la recaudación tributaria, por lo que para lograr una recaudación efectiva se han implementado medidas para erradicar las prácticas a través de las cuales algunos contribuyentes evitan o disminuyen el pago de sus impuestos.

En este sentido, desde 2020, el SAT trabaja en fortalecer las finanzas públicas mediante la estrategia del ABC institucional: Aumentar la eficiencia recaudatoria, Bajar la evasión y elusión fiscal y Combatir la corrupción. La elusión fiscal se da cuando el contribuyente utiliza maniobras permitidas por la ley para no pagar, mientras que en la evasión las realiza para evitar el pago de sus impuestos, en cuyo caso sí se viola la ley.

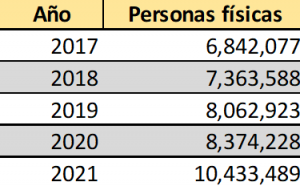

Mediante estas medidas se han obtenido resultados positivos en materia de recaudación, mayor cumplimiento fiscal e incremento de la base de contribuyentes como se puede observar:

GRÁFICA 1 Y 2

En este contexto, los ingresos tributarios considerados en la Ley de Ingresos de la Federación para 2022, presentan un incremento del 4.7% respecto de 2021, lo que hace imprescindible el cumplimiento fiscal de las personas físicas en este ejercicio.

Consecuentemente, la declaración anual del ISR de 2021 en 2022 resulta relevante analizar por los diferentes aspectos a considerar para su cálculo y envío.

En términos de las disposiciones fiscales, están obligadas a presentar su declaración anual de ISR, aquellas personas físicas que obtuvieron ingresos y se ubican en alguno de los siguientes supuestos:

- Sueldos y salarios mayores a 400,000 pesos, (con la excepción para aquellos que en el ejercicio obtuvieron ingresos exclusivamente por salarios, incluso superiores a $400,000, de un solo patrón, siempre que les hayan emitido comprobantes de nómina (CFDI) por la totalidad de los ingresos).

- Quienes hayan dejado de prestar servicios antes del 31 de diciembre de 2021

- Aquellos que obtuvieron ingresos de dos o más patrones de manera simultánea

- Si percibió ingresos de empleadores no obligados a hacer retenciones, como es el caso de Organismos Internacionales.

- Hayan obtenido ingresos por concepto de jubilación, pensión, liquidación o algún tipo de indemnización laboral

- Obtuvieron otros ingresos, como: deudas condonadas por el acreedor o pagadas por otra persona, por inversiones en el extranjero, por intereses moratorios, y/o por penas convencionales, etc.

- Que hayan obtenido, además, ingresos por servicios profesionales (honorarios), arrendamiento de bienes inmuebles, actividades empresariales (comerciales, industriales, agrícolas, ganaderas, silvícolas, de pesca, y de autotransporte), enajenación de bienes, adquisición de bienes e intereses, excepto los que tributen en el Régimen de Incorporación Fiscal (RIF) a menos que hayan optado por determinar sus pagos provisionales con coeficiente de utilidad.

Es importante resaltar que, aunque no rebases los $400 mil pesos, si estás pagando una hipoteca podrás deducir Intereses reales devengados y efectivamente pagados por créditos hipotecarios, destinados a tu casa habitación, contratados con el sistema financiero, INFONAVIT o FOVISSSTE, entre otras, y siempre que el crédito otorgado no exceda de setecientas cincuenta mil unidades de inversión. ($6.43), es decir alrededor de $4,822,500.

Me he encontrado que muchas personas que cuentan con una hipoteca, por desconocimiento no presentan su declaración anual y por lo tanto no solicitan devolución de impuestos, que en estos tiempos no vienen nada mal para mejorar las finanzas personales.

Para la presentación de la declaración anual, el Servicio de Administración Tributaria (SAT) ha venido desarrollado en los últimos años una aplicación tecnológica con las siguientes características:

Entrega una declaración precargada con la información de ingresos, retenciones, pagos provisionales, deducciones personales y deducciones autorizadas y, en su caso, una propuesta de devolución automática preautorizada para que el contribuyente la revise y envíe

En caso de obtener impuesto a pagar, se generan de manera automática las líneas de captura para el pago en parcialidades.

Solicitud automática del saldo a favor de ISR

El Servicio de Administración Tributaria SAT amplió el plazo para la presentación de la declaración anual para personas físicas a más tardar el 31 de mayo del 2022.

Es importante tener en cuenta que, si sabes que vas a tener saldo a favor, entre más pronto presentes tu declaración más rápido te abonan tu devolución de impuestos. El portal del SAT para presentar tu declaración anual está abierto desde el 1° de abril del 2021.

Para poder optar por la devolución automática no se deberá estar en alguno de los siguientes supuestos:

- Haber obtenido en el ejercicio inmediato anterior ingresos en copropiedad

- Se solicite devolución de un saldo a favor mayor a $150,000.00

- Se solicite la devolución de un saldo a favor con anterioridad al ejercicio inmediato anterior

- Presenten la declaración del ejercicio fiscal con la contraseña, estando obligado a utilizar e.firma

- Presenten solicitud de devolución vía Formato Electrónico de devoluciones

- Se presente la declaración anual o complementaria con posterioridad al 31 de julio del 2022

- Cuando la autoridad fiscal detecte que un contribuyente ha estado emitiendo comprobantes sin contar con los activos, personal, infraestructura o capacidad material, directa o indirectamente, para prestar los servicios o producir, comercializar o entregar los bienes que amparan tales comprobantes, o bien, que dichos contribuyentes se encuentren no localizados, se presumirá la inexistencia de las operaciones amparadas en tales comprobantes.

- Al contribuyente se le haya cancelado el certificado emitido por el SAT durante el ejercicio fiscal inmediato anterior.

De igual manera, se debe de considerar que cuando se solicite una devolución del saldo a favor de $10,001.00 a $150,000.00, será necesario presentar la declaración del ejercicio utilizando la e. Firma.

Tratándose de las deducciones personales por las cuales se solicitaron CFDI’s es importante considerar lo siguiente:

Que el límite de las deducciones personales no podrá exceder de cinco Unidades de Medida y Actualización (UMA) elevadas al año ($163,467) o el 15% del total de los ingresos obtenidos del ejercicio, el importe que resulte menor (sin considerar para estos límites los gastos médicos por incapacidad y discapacidad, donativos, aportaciones voluntarias y aportaciones complementarias de retiro y el estímulo fiscal de colegiaturas)

Para que las deducciones personales se reflejen correctamente en el aplicativo de la declaración anual de 2021, es necesario que se haya asentado correctamente el uso y la forma de pago en los CFDI’s (sí se asentó en “efectivo” no procederá ninguna deducción), como son:

Salud.

Honorarios médicos, dentales y por servicios profesionales en materia de psicología y nutrición.

Gastos hospitalarios y medicinas incluidas en facturas de hospitales.

Honorarios a enfermeras.

Análisis, estudios clínicos.

Compra o alquiler de aparatos para el restablecimiento o rehabilitación del paciente.

Prótesis.

Compra de lentes ópticos graduados para corregir efectos visuales.

Primas por seguros de gastos médicos, complementarios o independientes de los servicios de salud proporcionados por instituciones públicas de seguridad social.

Dichos gastos por salud serán deducibles cuando hayan sido efectuados para ti, tu cónyuge o concubino/a, tus padres, abuelos, hijos y nietos.

Educación.

Colegiaturas en instituciones educativas privadas con validez oficial de estudios. Desde nivel preescolar hasta bachillerato o equivalente, por los montos siguientes (límite anual de deducción):

Preescolar: 14,200 pesos.

Primaria: 12,900 pesos.

Secundaria: 19,900 pesos.

Profesional técnico: 17,100 pesos.

Bachillerato o su equivalente: 24,500 pesos.

Cuando realices pagos en un mismo ejercicio fiscal, por una misma persona, por servicios de enseñanza correspondientes a dos niveles educativos, el límite anual de deducción que puedes disminuir es el que corresponde al monto mayor de los dos niveles, independientemente de que se trate del nivel que concluyó o el que inició.

Las cuotas por concepto de inscripción o reinscripción no pueden ser deducibles.

Transporte escolar, sólo si es obligatorio.

Otros:

Gastos funerarios de tu cónyuge o concubino/a, así como para tus padres, abuelos, hijos y nietos. Podrás realizarlos con cualquier medio de pago y debes contar con la factura.

Donativos otorgados a instituciones autorizadas para recibir donativos. El monto de los donativos no excederá del 7% de los ingresos acumulables que sirvieron de base para calcular el impuesto sobre la renta del año anterior, antes de aplicar las deducciones personales correspondientes a dicho año.

Aportaciones complementarias de retiro realizadas en la subcuenta de aportaciones voluntarias de tus planes personales de retiro (Afore).

El pago por impuestos locales por salarios, cuya tasa no exceda 5%.

Los gastos anteriores (salud, educación y otros) para que sean deducibles, el pago lo debes realizar mediante cheque nominativo del contribuyente, transferencia electrónica de fondos, tarjeta de crédito, de débito o de servicios. La deducción no procede si el pago fue realizado en efectivo.

Otra de las herramientas que el SAT ha puesto a disposición de los contribuyentes es el “Visor de comprobantes de nómina para los trabajadores”, que sirve para consultar ingresos y retenciones por concepto de sueldos, salarios, asimilados a salarios y pagos por separación, manifestados al SAT por los patrones, a través de los comprobantes de nómina que les expidieron.

Presentar en tiempo y forma nuestra Declaración anual tiene grandes beneficios:

- Nos ayuda a tener un buen historial en nuestro Buró de Crédito

- Nos permite cumplir con la autoridad y nuestros impuestos ayudan a financiar elementos del bien común, la satisfacción inherente de cumplir con nuestra parte.

- Y lo más interesante para muchos es la posibilidad de recibir una devolución de impuestos al tener saldo a favor.

Errores que debes evitar al presentar tu declaración anual:

No revisar tus datos correctamente

El SAT carga la información fiscal que dispone, acerca de tu actividad empresarial o como asalariado. No obstante, puede haber ocasiones en que debas ingresar manualmente algunos otros datos generales, recibos de nómina y deducciones personales que el sistema pueda no estar contemplando.

No saber si tienes que declarar o no

Los asalariados que tienen un solo ingreso y que dependen solo de su salario no tienen la obligación de presentar la declaración anual; aunque pueden hacerlo voluntariamente.

Los asalariados que tienen dos patrones en un año deben presentar la declaración anual 2021. Y los asalariados que tienen un ingreso mayor a 400,000 pesos anuales también deben cumplir con esta obligación.

No revisar las deducciones personales

Si facturas alguna deducción personal por aportaciones voluntarias para el retiro, gastos funerarios, gastos en lentes o alguna otra, ten en cuenta que a veces el SAT tiene errores en la información precargada. Revísala, ten a mano tus facturas y pide la corrección correspondiente.

De esto dependerá el monto de la devolución de saldo a favor, en su caso.

No llevar tu contabilidad

Ya sea que lo hagas tú mismo o un tercero, es importante llevar la contabilidad de tus gastos e ingresos a lo largo del año. Esto te permitirá aclarar situaciones imprevistas ante el SAT.

Usar un explorador adecuado

No son pocas las veces en que el sitio del SAT falla para la realización de diversos trámites. Actualiza tu explorador e infórmate sobre el tipo de explorador más adecuado para la plataforma del SAT.

No respetar la fecha límite

El SAT puede determinar imponer sanciones, recargos y actualizaciones a los contribuyentes que no cumplan en tiempo y forma con su declaración, o el pago del impuesto a cargo.

No contar con la contraseña o e.firma actualizada

Para realizar tu declaración anual es importante tener tus datos actualizados. Esto incluye la generación de una contraseña y/o la generación de una e.firma. La contraseña puede borrarse después de un periodo de tres años sin actividad. Así que tómate tu tiempo y revisa que todo esté en orden antes del 30 de abril.

No revisar los detalles

Desde la información básica como nombre, apellido, RFC hasta los montos de la base gravable, el ISR entre otros, no “enviar” sin estar seguro de que todos los datos son correctos.

Ojo. Si tienes saldo a favor, debes proporcionar al SAT un número de cuenta CLABE para que te realice el depósito correspondiente. La cuenta debe estar a tu nombre, esto es muy importante.